-

1歷史分析不保證未來結果,投資人無法直接投資指數。投資人無法直接投資於指數,指數不包含共同基金之銷售費用或營運費用,這些費用將會造成總報酬減損。資料時間:2024/11/6。資料來源:彭博、聯博。

川普當選美國總統,共和黨可望完全執政

6 分鐘瀏覽時間

發生了甚麼事?

截至美國東部11月7日凌晨,共和黨總統候選人唐諾·川普贏得超過270張選舉人票當選門檻,在喬治亞州、賓州和威斯康辛州等搖擺州取得了關鍵勝利,正式當選為第47屆美國總統。國會選舉方面,共和黨重新獲得了對參議院的控制權,眾議院方面也可望保持多數席位,共和黨可望取得總統與參眾兩會的三贏「紅潮」局面。

聯博分析,在此次選舉之前,因美國政治分裂走向兩極化,使得本次選舉拉鋸相當激烈。近幾十年來,共和黨和民主黨為解決美國貧富差距擴大以及收入不均等問題,各自推出截然不同的解方,隨著以川普領導的共和黨完全執政,未來幾個月可能出現重大的政策變化。

短期內,投資人仍在消化政治新局,金融市場可能隨之震盪。但是,聯博提醒投資人盡量避免隨著選舉結果起舞,切勿因選舉結果大幅度調整原有的投資配置或改變投資策略。選舉後的市場波動是正常情況,回顧川普2016年當選第一次任期時,金融市場波動在選後快速消退。我們認為,大幅度的政策轉變,仍需要時間進行協商,甚至需要更長的時間才能滲透到各個行業、公司和市場,投資人可以關注政策變化,但無須過度擔心。

市場反應如何?

選舉結果大致底定,川普戲劇性回鍋參選後勝選。市場也隨即做出反應,美國股票期貨上漲與美元升值。標準普爾 500 指數期貨在盤前交易中上漲 2.3%,反映出人們川普領導的政府可望削減企業稅、推升企業盈餘的預期。亞洲股市漲跌互現,日本股市收盤上漲1.9%,受到日元兌美元疲軟的預期提振;香港恒生指數收盤則下跌2.2%;歐洲股市早盤上漲;美元匯兌主要貨幣走強;10 年期美國公債殖利率躍升至4.4%。

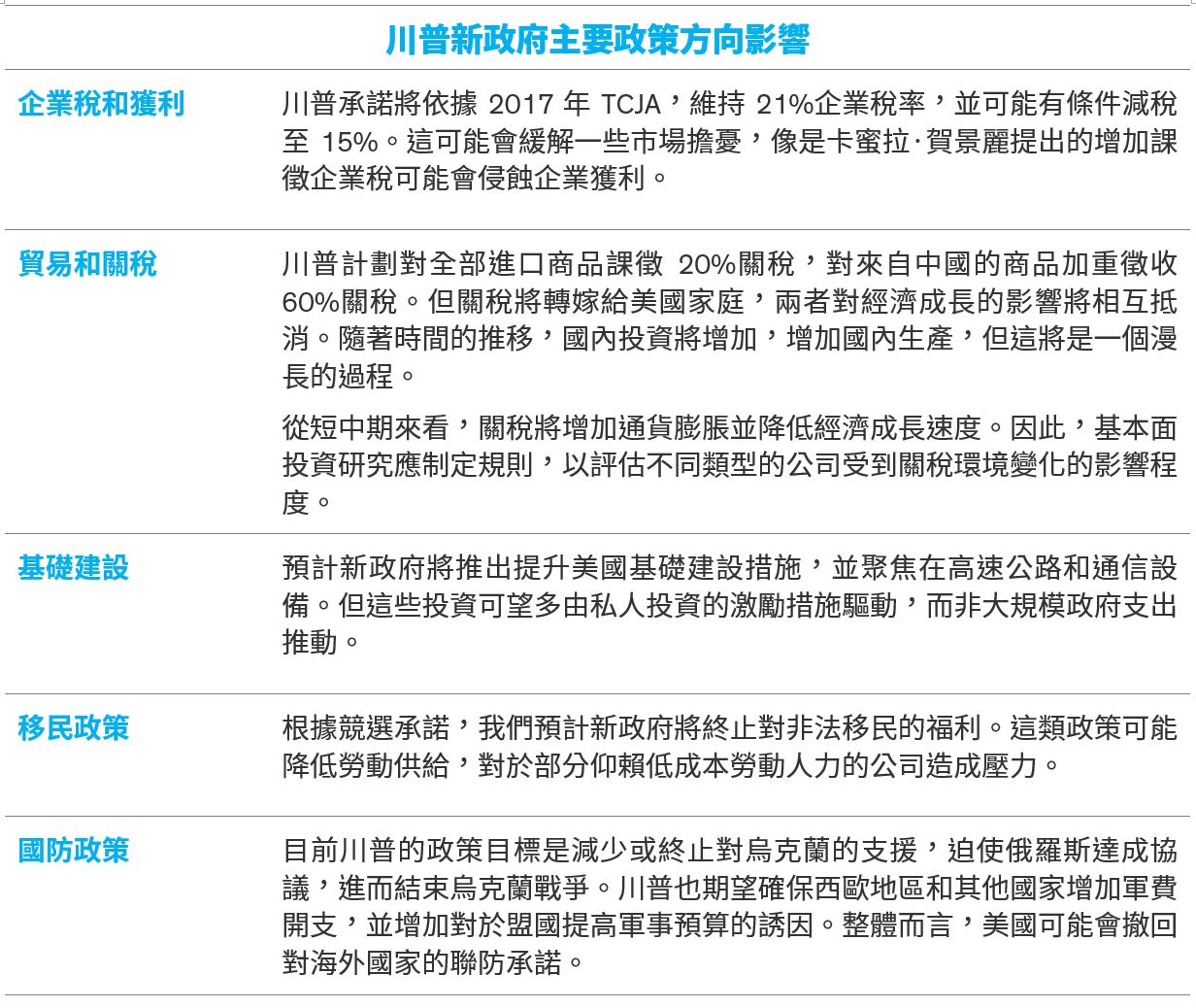

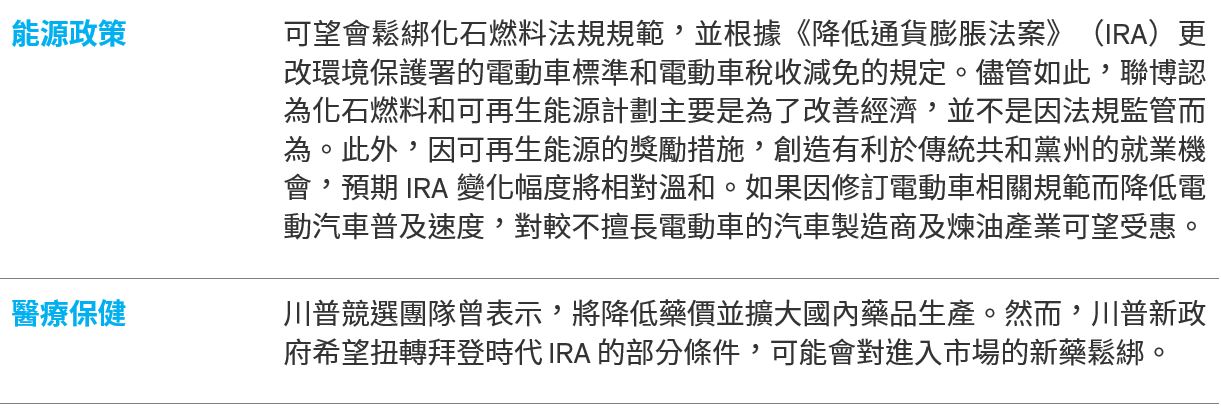

經濟政策前景

聯博分析,川普執政的新政府政策重點將包括大幅限制商品、資本和勞動力的跨境流動。此外,也將預期放鬆法規監管,以支撐企業獲利;減少對環境、社會和治理(ESG)議題的關注,促進長期投資;降低通過社會政策進行的財富再分配的重要性。

這些政策轉向與拜登政府時期有顯著的變化,在川普執政的新政府領導下,我們預計美國經濟將面臨更多的債務負擔、通膨可能升溫與經濟成長效率降低。從經濟成長的角度來看,兩項最大的變化是即將到期的「減稅與就業法案 (TCJA)」和「關稅政策」。

在共和黨完全執政的情況下,聯博認為 TCJA 將全面延長,並可能實施更多減稅措施,這將有助於提振經濟成長。然而,新關稅政策可能會引發與美國與其他貿易區域間的貿易戰再起,並加速去全球化趨勢;此外,打擊移民政策可能會使美國勞動成本提高;且提高關稅政策可能會抵消對於企業減稅的效果。就目前研擬的關稅和移民政策,加上財政赤字可能上升等因素,使完全執政後的共和黨政府更有可能造成通貨膨脹。

評估政局對投資組合的影響

在選舉結果公佈後,我們認為投資人不應該將此視為進出場時機點,而是調整既有投資組合中的配置的機會。投資人可將政治因素納入基本面研究中,找出可能會受到潛在政策影響並具有基本面吸引力的投資機會,包括石油和天然氣、金融、醫療保健、高股息或股利具成長潛力等不同類股。此外,對於債市而言,則可以考慮具殖利率優勢的券種,以因應通膨升溫的挑戰。

對於各種資產類別,我們的投資組合經理通常不會僅基於政治因素而持有股票或債券。然而,在評估持股和投資標的時,我們的研究分析師會評估政策決策如何影響公司和債券發行人的基本面前景,我們的投資團隊也將繼續評估政策對個別持股的潛在影響。

以下整理川普新政府主要政策影響:

債市關鍵問答:利率近期波動較大,現在仍是債券買點嗎?

近期美國經濟數據亮眼,顯示美國經濟極具韌性,可能使聯準會放慢降息步調,加上市場擔心川普全面執政可能推升財政赤字與通膨,美國公債殖利率近期面臨上行壓力。聯博債券投資團隊認為,目前債券投資仍具吸引力,11月6日彭博美國公債指數1殖利率來到4.4%,平均債券價格90.9也仍處於折價狀態,短線利率的跳升反而提供進場布局的時機。

待市場消化選舉結果,市場焦點可望重回基本面與央行貨幣政策。目前聯準會正處於降息循環的初期,我們預期聯準會將於年底前剩餘的兩次利率會議各降息一碼,明年仍有至少四碼的降息空間,可望帶動公債殖利率隨降息而下滑。不僅是美國公債,現階段包括公司債、非投資等級債等各類債券仍具收益相對較高、價格仍具上漲潛力的進場甜蜜點。

我們認為,中短天期債券殖利率與聯準會政策利率連動性較長天期的高,加上利率風險及信用風險也低於長天期債券,現階段中短天期債券尤其具吸引力。就債種而言,我們較偏好成熟市場債券,公債、投資等級公司債、非投資等級債券各具優勢。非投資等級債券在降息循環、同時經濟軟著陸的環境中表現空間值得期待,假設未來通膨風險因新政策而攀升,也可望成為因應通膨與利率風險挑戰的較佳債券工具之一,惟須注意部位宜集中於信評較佳的BB及B級債券,可望於經濟降溫的環境中降低投資組合的違約風險。

股市關鍵問答:川普當選,股市投資配置該見風轉舵?

在共和黨完全執政的紅潮下,由於川普的政策如減稅、法規限制鬆綁對於股市獲利有立即性的提振效果,因此川普重返白宮短線上可望為美股帶來慶祝行情。聯博股票投資團隊認為,在短暫刺激過後,市場或將重新開始審視這些政策背後所帶來的不確定性,包含政府赤字持續上升致使財政狀況惡化、刺激性政策帶動通膨居高不下、關稅帶來反制進而壓抑經濟態勢等,都是市場後續必須面臨的可能政策風險。

在川普執政情境下,通膨可能在關稅影響下捲土重來,降息可能具不確定性,但減稅可望有助於企業獲利。在各種政策效果相互影響,對於企業基本面可能好壞參半,因此選股將至關重要。

首先,選股策略建議以高品質成長股策略。由於預期明年將是景氣溫和放緩的環境,景氣循環題材恐難以有亮眼營收成長,成長型題材相對不受景氣影響的特性或將發酵;再者,利率下降將帶動企業成本走低,預期經營效率與獲利能力等指標也會較受投資人青睞,相對適合高品質成長股,檢視企業經營效率、現金流、獲利能力等面向,選擇企業營運較具韌性的投資機會,以因應市場波動。

在類股選擇方面,我們建議可以先從與政策風險不直接相關的成長類股著手,包含AI相關領域、創新醫藥持續發展與具備獨特消費體驗的公司等與景氣、政策風險相對較低的產業。另一方面,也可從直接受惠於川普政府新政策方向尋找投資機會,包含監管鬆綁的金融產業、傳統能源產業與醫療保健中的投資機會也值得投資人留意。

雖然總統當選人的競選承諾未必能完全實現,但在共和黨完全執政、可控制總統和國會的情境下,追求制定新政策會相對容易。我們的投資組合經理將監控不斷變化的政治環境,以確定哪些類股、產業和公司可能會受到潛在政策變化的影響,以及可能會對不同資產類別的報酬潛力產生正面或負面的影響。

-

本文提及之經濟走勢預測不必然代表本基金之績效,本基金投資風險請詳閱基金公開說明書。本文件反映聯博於編製日之觀點,其資料則來自於聯博認為可靠之來源。聯博對資料之正確性不為任何陳述或保證,亦不保證資料提及之任何估計、預測或意見將會實現。投資人不應以此作為投資決策依據或投資建議。本文件資料僅供說明參考之用。投資人投資以非投資等級債券為訴求之基金不宜占其投資組合過高之比重。投資於新興市場國家之風險一般較成熟市場高,也可能因匯率變動、流動性或政治經濟等不確定因素,而導致投資組合淨值波動加劇。另投資人亦須留意中國市場特定政治、外匯、經濟與市場等投資風險。本文件原始文件為英文,中文版本資訊僅供參考。翻譯內容或未能完全符合原文部分,原始之英文文件將作為澄清定義之主要文件。

[A|B] 是聯博集團之服務標誌,AllianceBernstein®為聯博集團所有且經允許使用之註冊商標。©2024 AllianceBernstein L.P. ABITL24-1107-01