-

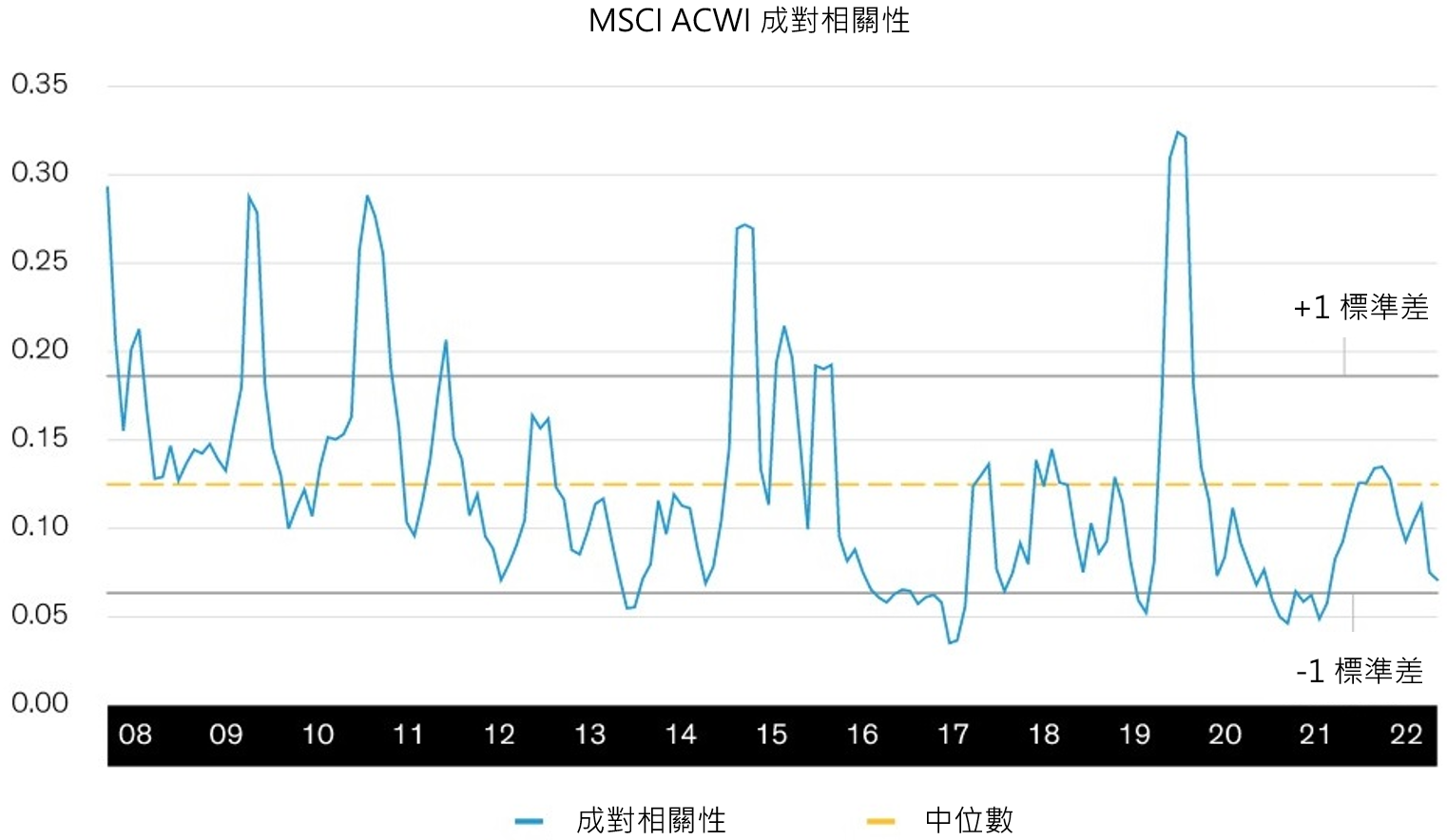

過往績效不保證未來結果。成對相關性使用60日滾動報酬率,計算摩根史坦利所有國家世界指數中每檔個股的相關性。藍線代表每次觀察的相關性中位數,黃色虛線代表2008年到2022年所有觀察的中位數。截至2023年1月31日。資料來源:FactSet、MSCI與聯博。

主動式管理股票投資組合,因應利率與通膨增勢

5 分鐘瀏覽時間

2022年市場籠罩變數,企業與市場至今仍處於消化階段。聯博認為,儘管被動式投資組合去年持續呈現資金淨流入,但考量市況變動,投資人不妨重新檢視布局這類投資組合的理由。被動式基金的成本相對較低,且能在投資配置中發揮作用;相較之下,主動式投資組合擁有特定優點,值得付出較高成本,尤其是市場劇烈變動的時期。基於幾個持續轉變的市場態勢,聯博認為未來幾年更有必要借重專業的主動式管理策略,以下逐一說明。

1. 通膨(與潛在經濟衰退) 將創造新的贏家與輸家 ── 通膨率與利率增勢導致企業調整獲利預估,目前尚在初期階段。2022年,市場態勢變動正值第一階段,通膨的直接影響是利率攀升,連帶壓縮整體市場的股票評價。來到2023年,聯博認為企業獲利成長性將在股市表現扮演更重要的角色。

這段過程預期不會平順。通膨與潛在經濟衰退對每家企業的衝擊不盡相同, 聯博認為可能會導致股市報酬的分歧擴大。企業以前籌資幾乎零成本,採取「不計代價追求成長」的心態,但這樣的情況已不復存在,如今資本成本增加,企業必須遵守支出紀律,投資人亦須採取主動式策略,鎖定訂價能力強、獲利與利潤率可長可久、債務水準較低、營運動能強勁的企業。綜合上述趨勢,股票報酬的相關性可能持續降低;目前相關性遠低於2008年全球金融危機以來的中位數(圖一)。股票相關性降低,代表個股的交易模式更加顯著,通常更有利於專業主動式經理人締造領先報酬,亦有助於降低投資組合的整體風險。

圖一. 股票相關性降低,對主動式經理人更加有利

2. 類股與風格趨勢將不同以往 ── 市場在2022年前呈多頭走勢,動能主要是超大型科技股的獲利能力穩健,且股價表現優異。在去年市場賣壓中,沒有獲利的高成長企業受創最深。即使是營運獲利的科技公司,許多業者的獲利表現依舊不振,因為業者在疫情封城期間因應需求而擴大成本基礎,但需求終究難以為繼。

舊有的市場秩序已經消失。投資人如今必須明辨哪些企業只是回歸到疫前成長率,哪些企業的經營模式遭到徹底動搖,哪些企業又可望蓬勃發展。主動式經理人除了研究個股基本面,亦前瞻思考類股與風格布局,並非回溯性的參考指數所能做到。隨著超大型與高成長科技股去年重挫,市場跌勢逐漸擴散,聯博認為目前已有更多個股可望推動未來報酬,這個現象通常能為主動式經理人造就有利環境。

3. 締造實質報酬需要慎選個股 ── 投資人若要達成長期投資目標,未來必須締造打敗通膨的報酬。在高通膨、高利率與經濟前景黯淡的背景下,企業獲利能力預計遭到擠壓,因此必須擇優鎖定表現持續引領市場的個股,才有機會追求實質報酬。

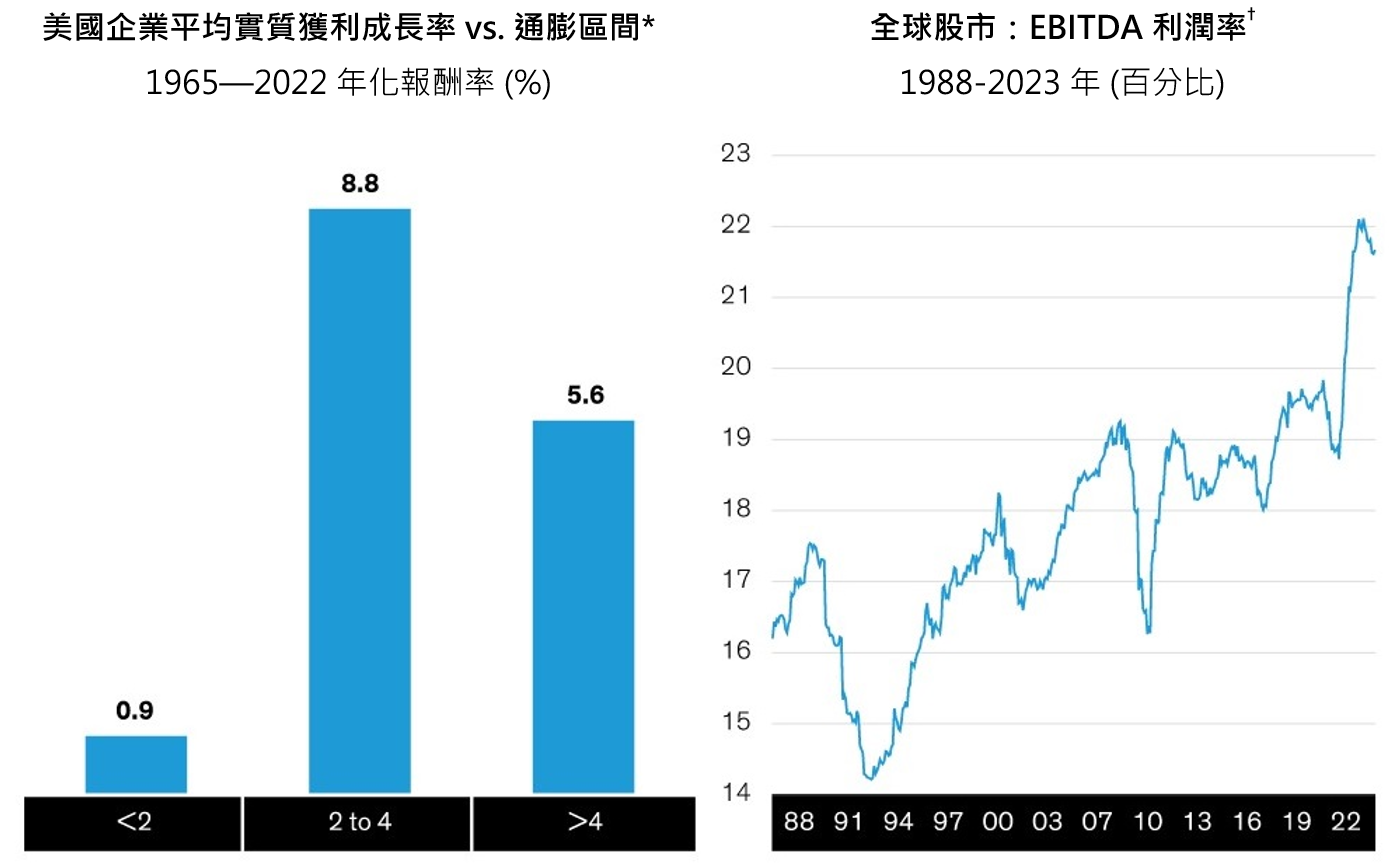

聯博的研究指出,自1965年以來,全年通膨率介於2%至4%時,美國企業的年化實質獲利成長率約8.8% (圖二)。全球企業亦呈現類似趨勢,只是時期較短。然而,企業在現階段環境中能否維持獲利成長?從獲利能力指標來看,答案恐怕不容樂觀。全球企業的利潤率目前正開始從歷史新高回落,顯示獲利能力可能進一步萎縮。在利潤率高、經濟放緩、投入成本承壓的背景下,聯博認為許多企業的獲利能力將遭到削弱。倘若上述情況持續發酵,股票投資人必須主動發掘利潤率有撐的企業。

4. 全球態勢分歧,必須重新思考區域布局 ── 通膨與後續效應對各國與各區域的影響不盡相同。過去10年,美國股市有8年表現領先非美國股市,因此聯博認為全球股市的成長潛力更大,建議投資人再度布局。然而,各國的總經環境與企業的區域營收比重可能不同,突顯出主動式投資的重要性。

被動式投資組合無法逐步布局表現落後、但補漲空間龐大的國家。舉例而言,新興市場股市經過長期疲態後,浮現回溫跡象;其中,中國經濟重啟力道轉強,近幾個月股市表現尤其強勁。全球型主動式投資組合可以放眼全球各地的企業,將配置偏向價位具吸引力、可望受惠於正面總經與營運趨勢的個股。

圖二:主動發掘能夠克服通膨壓力的企業

-

過往分析與當前預測不保證未來結果。* 截至2022年12月31日。根據美國消費者物價指數每年變動率,用以將標準普爾500企業的名目獲利成長率轉換成實質獲利成長率。† 截至2023年2月13日。根據Bernstein全球成熟國家股票投資範圍。EBITDA:稅前息前折舊攤銷前獲利。投資範圍的企業利潤率計算以成分公司市值加權。資料來源:Datastream、FactSet、Thomson Reuters與聯博。

5. 場波動加劇,需要主動防禦 ── 投資人必須布局優質個股,才能締造打敗通膨率的報酬,但未來幾年的市場波動預計加劇。許多具有防禦性質的股票投資組合仰賴標準、回溯性或規則導向的做法,藉此降低下檔風險,但緩衝效果未必最佳。主動式投資策略能夠放眼通常不被視為具有防禦性質的多種類股,納入品質優良、波動性較低的個股。此外,主題式投資策略亦能主動降低風險,單一醫療保健類股配置即是一例。

市場態勢已經轉變,投資人應該趁此刻深入評估主動式與被動式部位,因為過去奏效的投資策略預計不易締造理想報酬。通膨率與利率攀升,對企業、市場、經濟與投資報酬有深遠影響,投資組合若能嚴謹選股,有助於強化配置,因應未來市況的轉折變動。

-

風險聲明

本文提及之經濟走勢預測不必然代表本基金之績效,本基金投資風險請詳閱基金公開說明書。本文件反映聯博於編製日之觀點,其資料則來自於聯博認為可靠之來源。聯博對資料之正確性不為任何陳述或保證,亦不保證資料提及之任何估計、預測或意見將會實現。投資人不應以此作為投資決策依據或投資建議。本文件資料僅供說明參考之用。投資於新興市場國家之風險一般較成熟市場高,也可能因匯率變動、流動性或政治經濟等不確定因素,而導致投資組合淨值波動加劇。另投資人亦須留意中國市場特定政治、外匯、經濟與市場等投資風險。本文件原始文件為英文,中文版本資訊僅供參考。翻譯內容或未能完全符合原文部份,原始之英文文件將作為澄清定義之主要文件。[A|B] 是聯博集團之服務標誌,AllianceBernstein®為聯博集團所有且經允許使用之註冊商標。©2023 AllianceBernstein L.P. ABITL23-0223-03