-

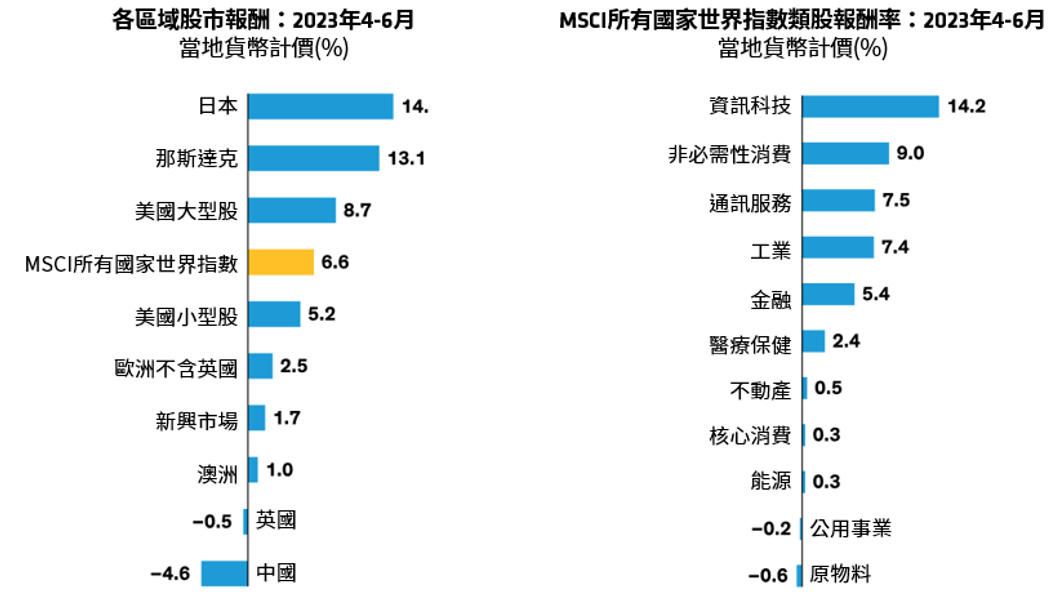

過去績效與當前分析不保證未來結果。*日本以東證一部指數代表;美國大型股以標準普爾500指數代表;美國小型股以羅素2000指數代表;歐洲 (不含英國) 以MSCI歐洲 (不含英國) 指數代表;新興市場以MSCI新興市場指數代表;澳洲以 標準普爾澳洲綜合300指數代表;英國以富時全股指數代表;中國以MSCI中國A股指數代表。截至2023年6月30日。資料來源:FactSet、FTSE Russell、MSCI、標準普爾、東京證券交易所與聯博。

股市下半年展望:AI崛起後的投資挑戰

9 分鐘瀏覽時間

全球股市第二季由少數幾家AI革命大贏家的個股領漲。但進一步研究,會發現許多企業的獲利潛力也具有支撐力道,有助投資組合因應未來的挑戰。

隨著全球瘋科技股,有助消弭投資人對利率、通膨與經濟衰退的擔憂,第二季MSCI所有國家世界指數攀升6.6% (當地貨幣計價),今年以來上漲14.0%。不同市場的表現好壞互見,歐洲、新興市場與中國表現落後(圖一),日本股市則因企業治理浮現改革跡象、經濟可望擺脫通膨緊縮、日圓走貶等利多而上漲。美國股市成為市場焦點,主因是投資人樂觀看待AI科技的突破性發展,推升以科技股為主的標準普爾500指數與那斯達克指數。

圖一:第二季區域表現以日本與美國最佳;產業則是科技股領先

回顧第二季全球股市表現,科技與非核心消費品類股表現最佳;原物料與公用事業類股表現不振,而能源類股受到油價下跌的拖累,表現也相對落後。在美國市場趨勢的帶動下,第二季全球成長股表現領先價值股。排除美國市場,各投資風格的報酬相對平衡。

少數個股主導股市表現

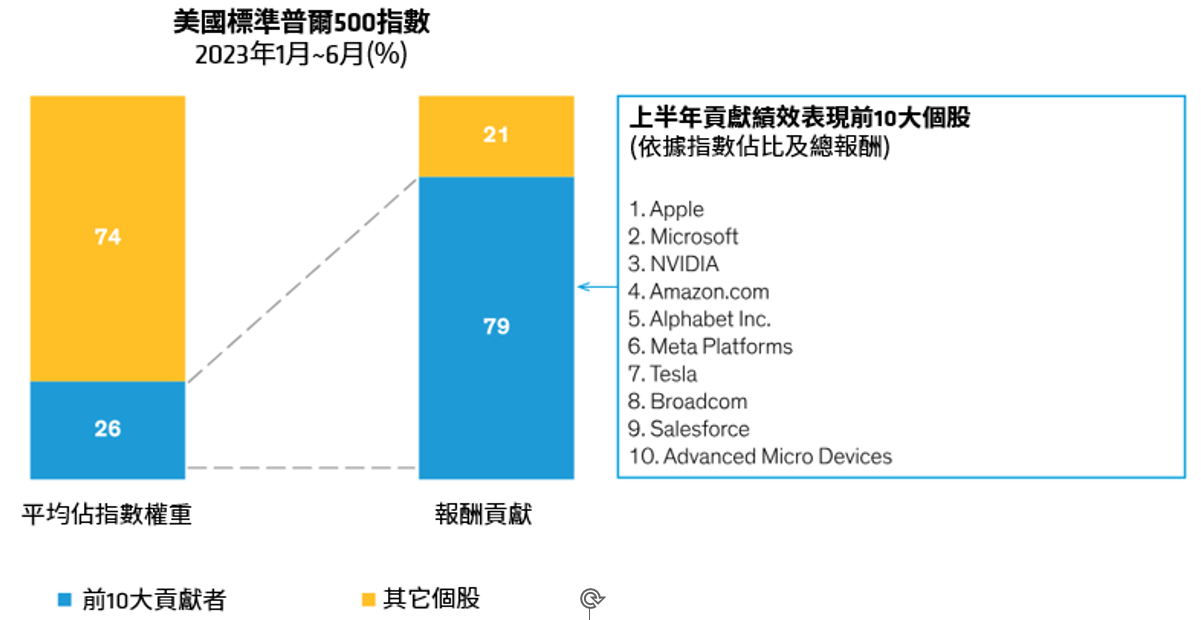

2023年上半年,標準普爾500指數中表現最佳的10檔個股貢獻了整體報酬的79% (圖二),也貢獻MSCI所有國家世界指數報酬的54%。這10檔個股包括可望直接受惠於有助顛覆企業生產力的生成式AI。其中,NVIDIA的高性能圖形處理器是AI革命的幕後功臣,上半年表現脫穎而出。

這些個股為何表現大幅領先市場其他個股呢?聯博認為,原因在於美國聯準會積極打壓通膨,經濟可能放緩讓投資人擔心企業獲利難以維持,而AI概念股被視為具有長期成長動能,相對不受總經環境不佳的影響,因此特別受到投資人追捧。

對已持有這些個股的投資人來說,應該已經從這波AI趨勢中獲利。相較之下,未持有相關類股的投資組合表現恐怕相對落後。然而,漲勢過度集中於特定類股是有風險的,一旦評價過度擴張、市場氣氛轉變、報酬急轉直下時,恐將衝擊績效表現。儘管AI前景看俏,但聯博認為,投資人應該評估相關企業的基本面與評價面,並依據投資組合的投資理念與風險管理框架,進行適當配置。聯博認為,即使是成長型投資組合,也應該分散配置獲利成長性佳且相關性較低的個股。

圖二:美國上半年股市報酬由10檔個股主導

-

過去績效與當前分析不保證未來結果。個別有價證券僅為說明聯博投資哲學之表述,並非代表任何之投資建議或投資可能獲利。2023年上半年報酬率為16.9%。Alphabet的貢獻結合兩種股份類別。截至2023年6月30日。資料來源:FactSet、標準普爾與聯博。

在總經態勢不明之際評估企業獲利

除了AI概念股之外,其他產業也有許多超乎想像的投資契機,但需要完整由下而上評估企業獲利前景,並由上而下衡量經濟放緩可能造成的影響。

時序來到年中,經濟衰退隱憂仍舊左右投資人對企業獲利前景的看法,背後因素不難理解。聯準會於6月中的鷹派言行出乎市場預料,不僅維持利率不變,也指出年底前可能再升息兩次。在美國就業市場強勁、銀行產業回穩、經濟成長有撐的背景下,聯準會主席鮑威爾仍舊認為目前的經濟情況仍不足以將通膨率拉回至目標值。

歐洲方面,通膨未見緩解且利率仍舊持續攀升,因此製造業指標進一步疲軟。中國疫情後解封的經濟表現仍萎靡不振、房地產市場的狀況也難以再推動經濟成長、且不同於過去經濟放緩時期,中國政府尚不願祭出經濟刺激措施。

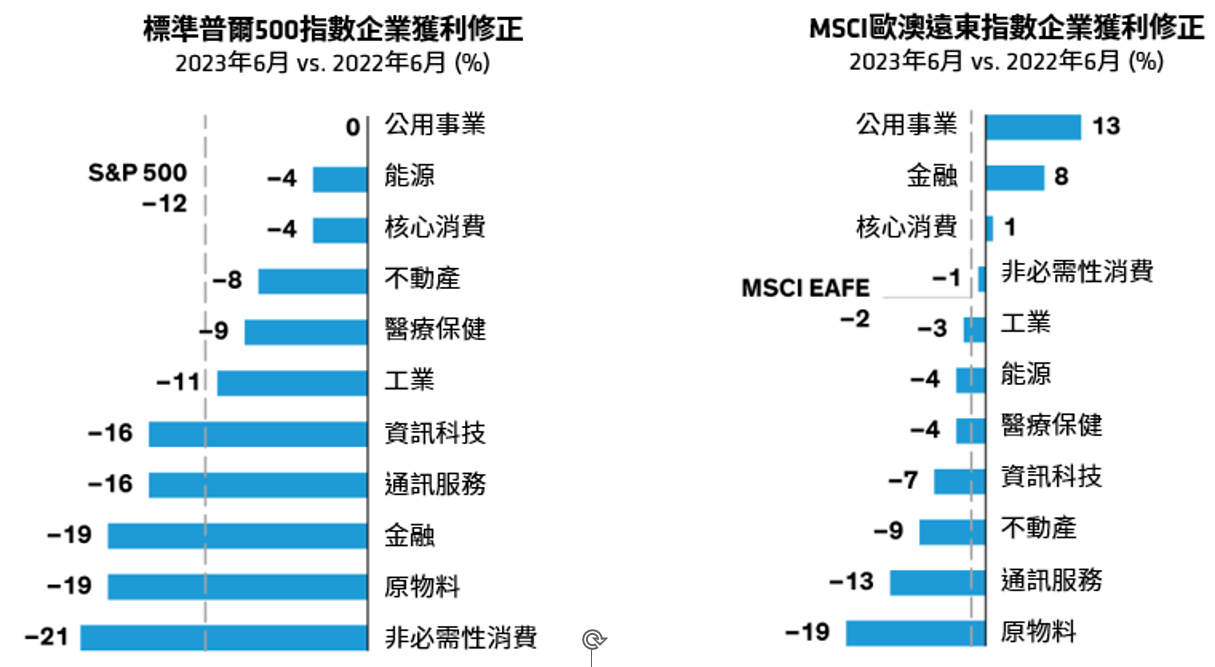

在此背景下,股票投資人最應該要問的問題是:企業獲利預測是否與經濟成長前景吻合?一年前,在市場普遍預期經濟趨緩的情況下,企業獲利前景有過度樂觀之虞。但過去這12個月,許多產業的2023年企業獲利預期已大幅調降,美國尤其如此(圖三左)。但調降獲利並不代表獲利萎縮,而是顯示未來成長率有下滑之虞。

圖三:美國2023年企業獲利預測大幅調降

-

過去績效與當前分析不保證未來結果。根據2023年全年企業獲利的市場預測。歐澳遠東涵蓋歐洲、澳大拉西亞與遠東地區。截至2023年6月30日。資料來源:FactSet、MSCI、標準普爾與聯博。

當然,企業獲利預測不無可能進一步下修,但有跡象顯示,美國企業獲利跌勢可能已近谷底。聯博研究美國過去一年的企業獲利調降趨勢,發現幅度符合先前溫和經濟衰退時高點到低點的降幅。排除美國市場,企業獲利下修幅度不如美國,但依產業而異(圖三右)。金融類股可望受惠於高利率環境,而原物料類股則高度仰賴景氣。

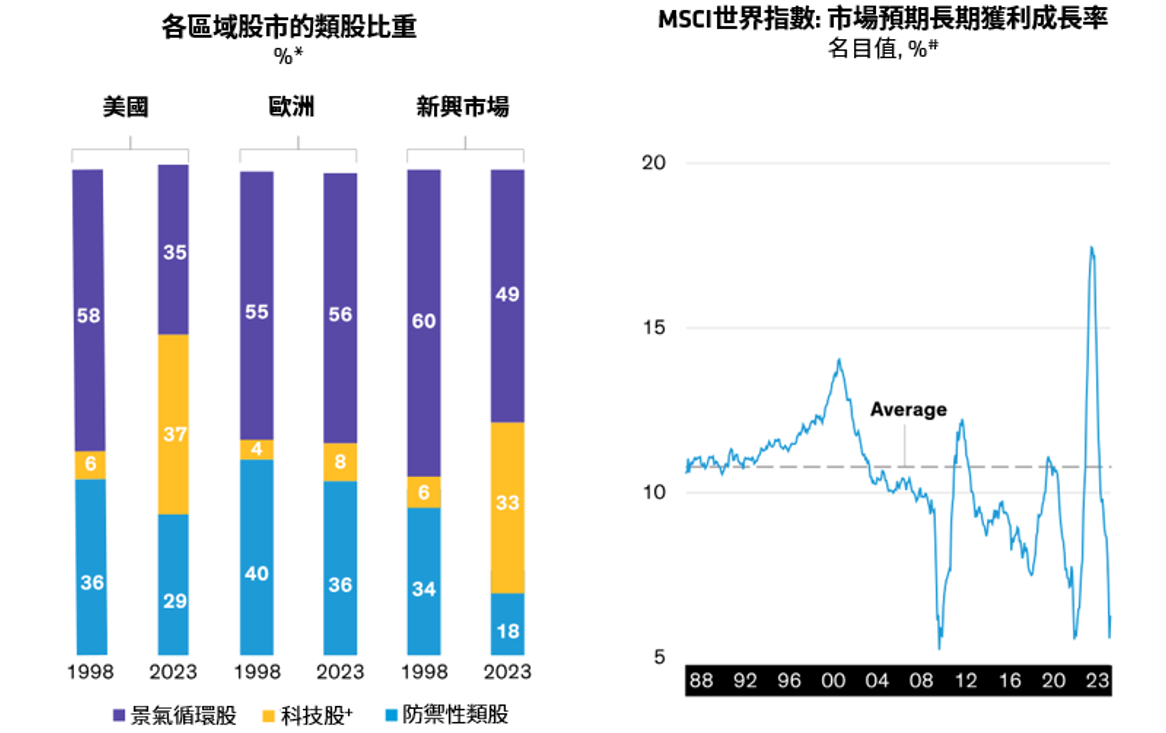

當前市場蘊含許多與景氣敏感度較低的投資機會(圖四左)。以美國為例,金融、工業、能源與原物料等週期敏感度較高的類股,權重僅占標準普爾500指數的35%,但景氣循環類股的權重在1998年時達58%。歐洲市場的類股權重組成變動不大,但新興市場的權重也逐漸偏向科技類股。

圖四:指數組成比重已經轉變(左圖);長期獲利成長率預測接近新低(右圖)

-

過去績效與當前分析不保證未來結果。*美國以標準普爾500指數代表;歐洲以MSCI歐洲指數代表;新興市場以MSCI新興市場指數代表。景氣循環類股包括金融、工業、能源、原物料與非網路非核心消費品;+科技類股涵蓋資訊科技、非核心消費品的線上零售、通訊服務的互動媒體公司(網路消費型企業在1998年前尚不常見,故在該年份的歷史數據中,科技類股不包括線上零售與互動媒體通訊服務公司。) ;防禦型類股包括醫療保健、核心消費品、公用事業、不動產與非互動媒體通訊服務。因尾數四捨五入關係,總數與細數略有差異。#各公司的長期獲利預測數通常低於短期與中期預測數,且隨時間降低。有些大型股甚至沒有長期每股盈餘預測,或可能只有一到兩個。儘管如此,這些數據仍值得參考,因為根據聯博觀察,獲利調降趨勢普遍存在於各個區域與許多產業,且預測值中位數的降幅類似。截至2023年5月31日。資料來源:FactSet、I/B/E/S、MSCI、標準普爾與聯博。

股市仍舊易受經濟週期與地緣政治風險的衝擊,因此聯博建議採取長線策略。聯博的研究顯示,全球企業獲利3到5年的長期預測遠低於長期實際平均 (圖四右),顯示企業股價表現有機會優於預期。也就是說,倘若長期企業獲利優於目前預期,則當前評價是具有吸引力的。

股市評價是否被過度放大檢視?

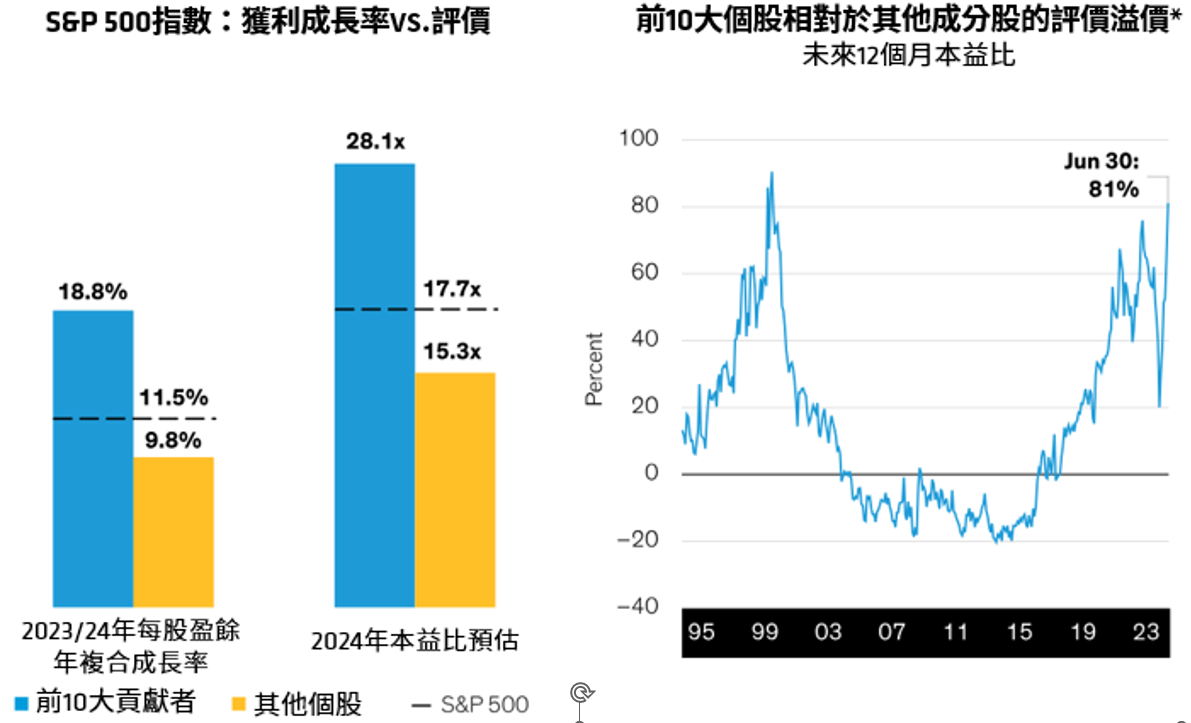

股市歷經年初以來的漲幅後,市場評價乍看之下偏高。第二季底,標準普爾500指數的2024年本益比達17.7倍(圖五左),高於年初的14.9倍。但排除表現最佳的前10大個股,市場本益比則為15.3倍,相對合理許多,且2024年企業獲利成長率預計達9.9%。美國前10大個股的評價溢價也處於歷史區間相對高檔(圖五右)。聯博認為,投資人若能放眼全球各地股市,擇優慎選,將能發掘評價具吸引力、成長潛力穩健的個股。

圖五:扣除上半年漲幅貢獻前10大個股,美股評價仍相對具有吸引力

-

過去績效與當前分析不保證未來結果。*大型股評價溢價係指標準普爾500指數中前10大個股 (以市值計算) 相對於其他成分股的未來本益比比例。截至2023年6月30日。資料來源:Compustat、FactSet、I/B/E/S、標準普爾與聯博。

倘若通膨降溫且各國央行將利率維持在高點,實質利率將由負轉正,或許會衝擊股票評價,因為股票評價主要來自評估企業未來獲利的折現率。在當前複雜的經濟過渡時期,聯博認為若企業現階段個股評價具吸引力,長期獲利前景亦佳,有助平衡風險與報酬。

AI備受矚目:是金玉其外還是真材實料?

今年以來,AI熱潮推升美國股市評價,突顯出投資人目前面臨的考驗。

許多企業看好AI發展。ChatGPT在2022年11月上市,短短兩個月估計累積1億名用戶。聯博數據科學團隊分析全球逾兩千份第一季電話法說會的逐字稿,結果發現,MSCI所有國家世界指數共有317家企業提及AI、ChatGPT與相關字眼。儘管AI最常受到科技企業提及,但在許多產業如非核心消費品與工業,AI也是討論焦點。

可以確定的是,企業已開始認真思考如何透過生成式AI來提升效率,資產管理產業亦不例外。但置身AI大戰,哪些企業與產品享有競爭優勢,仍有待時間觀察。市場出現顛覆性革命時,贏在起跑點的企業未必是最終贏家。

網路熱潮即是一個警惕。網路崛起初期,AOL與Netscape等企業稱霸全新的市場環境,但光環很快便消退。隨著投資人擔心錯失科技熱潮,網路新創企業紛紛冒出。一旦網路泡沫破滅,許多投資人虧損慘重,成為「非理性繁榮」的受害者。

但把時間拉長來看,網路確實掀起一場科技革命,徹底改變人類世界,催生出新型產業與超大型企業龍頭。AI亦可能為科技產業、乃至於諸多產業注入活水,許多企業將會陸續討論如何部署或推出AI產品。在第一波浪潮中,科技推動型企業將會廣受歡迎。只有極少數企業能成功透過AI技術提升獲利能力。在某些情況下,倘若AI產品普及化 (例如用於醫療保健研發),部分企業的獲利能力反而可能遭到侵蝕。儘管AI科技的特定推動型企業值得高評價,但聯博建議股票投資人步步為營,謹慎評估生成式AI對企業的潛在影響。

企業的實質基本面是好是壞,應是主動式投資人一貫的關注焦點。在特定題材受到追捧的市場環境中,少數個股飆漲,投資人難免會有搶進的衝動。但目前的AI熱潮正逢投資環境出現空前變動之際,因此聯博認為投資紀律將是關鍵。隨著未來市況將大不相同,股票投資人若能採取策略性思維,聚焦在不同產業的企業如何推動營運長期成長,將有助於創造良好的投資成果。

-

風險聲明

本文提及之經濟走勢預測不必然代表本基金之績效,本基金投資風險請詳閱基金公開說明書。本文件反映聯博於編製日之觀點,其資料則來自於聯博認為可靠之來源。聯博對資料之正確性不為任何陳述或保證,亦不保證資料提及之任何估計、預測或意見將會實現。投資人不應以此作為投資決策依據或投資建議。本文件資料僅供說明參考之用。投資於新興市場國家之風險一般較成熟市場高,也可能因匯率變動、流動性或政治經濟等不確定因素,而導致投資組合淨值波動加劇。另投資人亦須留意中國市場特定政治、外匯、經濟與市場等投資風險。個別有價證券僅為說明聯博投資哲學之表述,並非代表任何之投資建議。本文件所提之特定有價證券並不代表該基金所有買賣或建議,亦不應假設該等投資已經或將有獲利。本文件原始文件為英文,中文版本資訊僅供參考。翻譯內容或未能完全符合原文部分,原始之英文文件將作為澄清定義之主要文件。[A|B] 是聯博集團之服務標誌,AllianceBernstein®為聯博集團所有且經允許使用之註冊商標。 ©2023 AllianceBernstein L.P. ABITL23-0713-04